資産形成

結婚、出産、入学、マイホーム購入、自動車購入、セカンドライフ…

人生にはさまざまなライフイベントがあり、そのたびにお金がかかります。

これらの費用は、いつどの時点でどれくらい必要となるのかある程度予測がつくので、

計画的に準備しておくことが大切です。

人生にはさまざまなライフイベントがあり、そのたびにお金がかかります。

これらの費用は、いつどの時点でどれくらい必要となるのかある程度予測がつくので、

計画的に準備しておくことが大切です。

一朝一夕には準備できない千万円単位の費用。あなたはどう準備しますか?

近年では年代関係なく、老後資金に不安を感じる方が多くなってきました。

近年では年代関係なく、老後資金に不安を感じる方が多くなってきました。

・老後生活を楽しみたい

・子どもに迷惑をかけたくない

・老後に必要なお金はいくら?

・ただ蓄えているだけではもったいない

・賢い資産運用をしたい

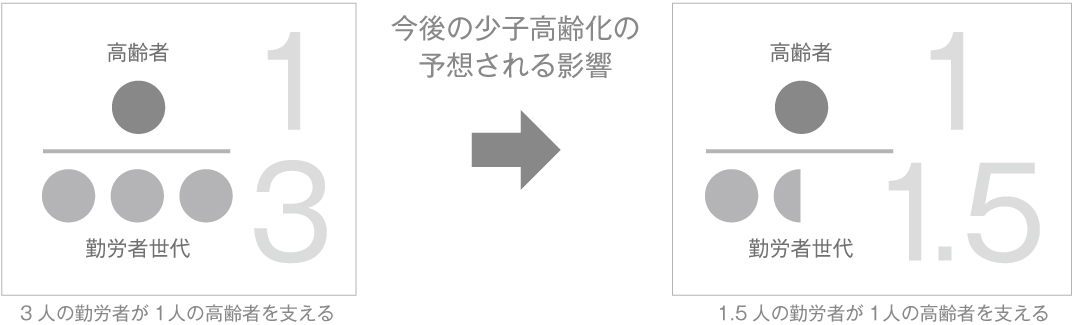

公的年金だけでは不十分?

「老後の生活」といっても、まだまだ先のことで実感できないかもしれません。

しかし、公的年金だけでは退職後の生活費を賄うことはできず、

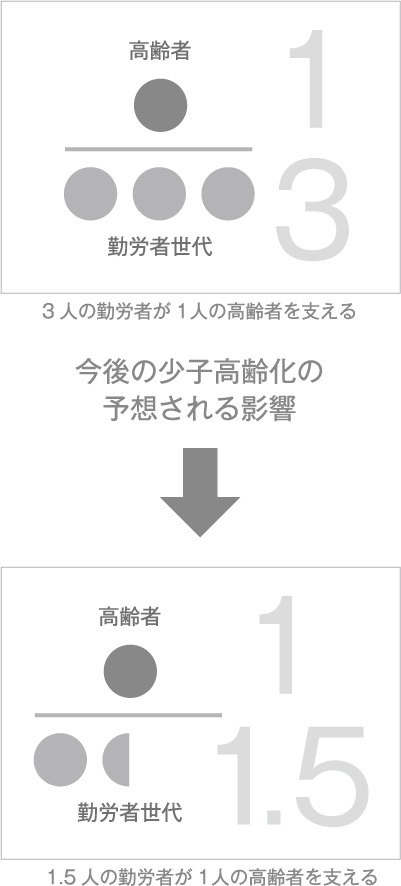

さらに急速に進む少子高齢化などを背景に、

高齢者を取り巻く環境は今後一層厳しくなることが予想されます。

しかし、公的年金だけでは退職後の生活費を賄うことはできず、

さらに急速に進む少子高齢化などを背景に、

高齢者を取り巻く環境は今後一層厳しくなることが予想されます。

老後にはどのくらいの生活費が必要か?

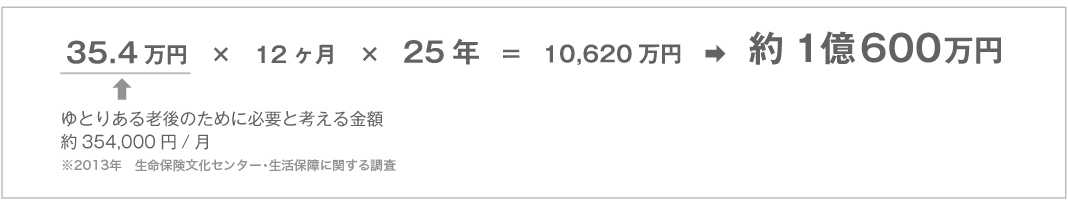

60歳で引退した場合の、その後の老後生活に必要な生活費を計算してみましょう。

さらにゆとりある老後生活にはどれだけ生活費がかるでしょうか?

では、実際に公的年金より受け取る金額を確認してみましょう。

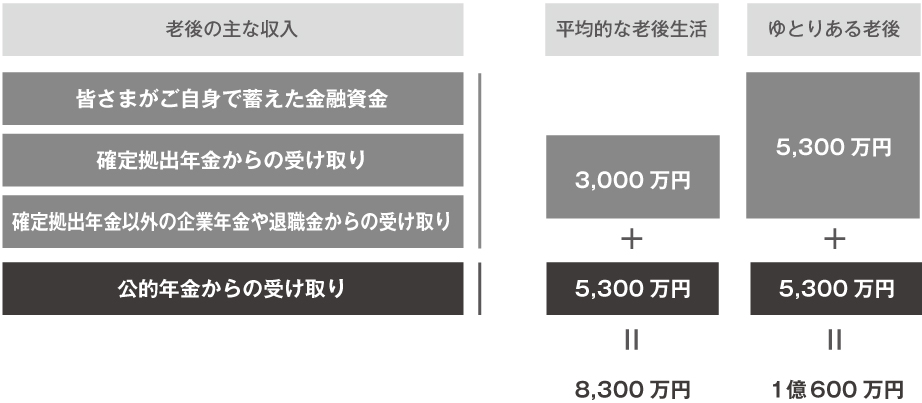

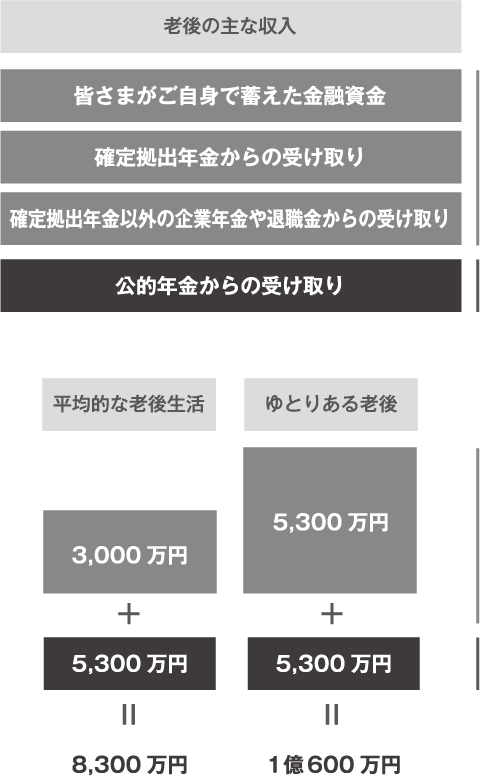

老後の生活費を賄うためには、公的年金だけでは当然足りません。

老後の生活費を賄うためには、公的年金だけでは当然足りません。

十分な老後の生活費を確保するには?

公的年金の不足を補い、老後生活を送るためには、

下図のように、公的年金以外に、3,000万円(ゆとりある生活のためには、5,300万円)の

自助努力による準備が必要です。

下図のように、公的年金以外に、3,000万円(ゆとりある生活のためには、5,300万円)の

自助努力による準備が必要です。

「自分の老後資金は自分で準備する」自助努力の必要性が高まっています。

「自分の老後資金は自分で準備する」自助努力の必要性が高まっています。

仮にご自身で老後資金を準備する場合、積立を始めるのが早ければ早いほど毎月の負担は少なくてすみます。

目標金額1,000万円とした場合の毎月の積立額※運用利回り3%の場合

いざお金の管理について考えようとしても、意外と分からないことが多いもの。たとえ家計簿を

つけている人でも、家計収支や貯蓄・投資の状況を正確には把握できていないことがあります。

お客さまの家族構成、職業、年代により準備すべき優先順位が異なります。 オフィスRyuでは

お客さまの大切にしたい事をヒアリングしながら、問題点を把握し一緒に考え

プランニングする事で、オーダーメイドの解決策をご提案します。

つけている人でも、家計収支や貯蓄・投資の状況を正確には把握できていないことがあります。

お客さまの家族構成、職業、年代により準備すべき優先順位が異なります。 オフィスRyuでは

お客さまの大切にしたい事をヒアリングしながら、問題点を把握し一緒に考え

プランニングする事で、オーダーメイドの解決策をご提案します。